不動産売却したらe-Taxで確定申告を!マイナンバー活用で楽に納税できます

不動産売却で譲渡所得(利益)があると、確定申告が必要です。

譲渡所得については下記コラムを参照し、計算してみましょう。

しかし会社員・公務員の場合は、普段の給与所得は会社が代わりに申告してくれるので、確定申告になじみがない方も多いのではないでしょうか。

ここでは、確定申告をWEBから行うことができる「e-Tax」についてご紹介します。

確定申告に不慣れでも、e-Taxなら税務署の窓口で右往左往することなく、パソコンやスマホでe-Taxを使って手軽に手続きを進められます。

なお令和3年の所得の場合、申告・納税の時期(期間)は令和4年2月16日(水)から令和4年3月15日(火)になります。

不動産売却と確定申告の関係については、こちらのコラムにて詳しくご紹介しています。

もくじ

不動産売却の確定申告とe-Tax

スマートフォン

e-Taxとは

e-Taxは、所得税や贈与税などの税金(国税)に関する手続きを、WEBで済ませられるシステムです。e-Taxのホームページや国税庁の「確定申告書等作成コーナー」にアクセスし、画面案内に従って進めていくことで必要書類の作成や、電子申告ができます。

電子申告ならWEB上のデータのやりとりのみで完結するので、これまでの窓口で書面を提出する方法や印刷した書類を送付する方法よりも手間がかかりません。最近はマイナンバーカードの活用などでいろいろと変化してきているので、以下で詳しくみていきましょう。

e-Taxとマイナンバーカード

2019年1月以降、e-Taxでは以下の2つの方式で確定申告ができるのでご紹介します。

事前準備が必要なID・パスワード方式

まずはマイナンバーカードをお持ちでない人が行うID・パスワード方式について見ていきます。こちらはe-Tax専用のID・パスワードを発行して電子申告を行う方式です。運転免許証などの本人確認書類を持参し、事前にID・パスワードを取得するために税務署に届けを提出しなければなりません。

電子証明書

e-Taxはインターネット上でのやり取りなので、データの信ぴょう性が重要になります。そこで本人確認やデータが書き換えられていないことを示すための電子証明書が用いられます。電子証明書についてはマイナンバーカードに格納して利用できます。

オンラインで完結できるマイナンバーカード方式

マイナンバーカードには電子証明書が標準的に組み込まれています。そのためマイナンバーカードをお持ちの人は、税務署への届出やe-Tax専用のID・パスワードを発行してもらわなくても、e-Taxへのログインだけで利用を始められます。

「e-Taxの開始(変更等)届出書作成・提出コーナー」からオンラインで開始届出書を提出すると、利用者識別番号が発行されます。

利用者識別番号

e-Taxの利用が本人であることを識別するために必要な番号です。利用者識別番号の登録をする際には本人認証の時に使う暗証番号の設定も必要なので、設定・管理しておきましょう。

マイナンバーカードの読み取り

e-Taxの利用を開始するには、マイナンバーカードの読み取りが必要です。ICカードリーダライタがあれば、マイナンバーカードを読み込ませ、設定した各種パスワードの他、先程の利用者識別番号を紐付けることで、利用を開始できます。また、e-Tax ソフトを使う方法もあります。WEB版・スマホ版があり、スマホの場合はアプリからもe-Taxを利用することができます。

e-Taxで必要な不動産売却の確定申告に関する書類

契約書

e-Taxを利用して不動産売却に関する確定申告をする時は、以下の書類を用意しておくとスムーズに進められます。

- 売買契約書

- 購入時の金額を証明できる書類(契約書やパンフレットなど)

- 不動産売却にかかった経費の領収書

不動産の売買契約書には、譲渡による収入など不動産取引に関する情報が記載されています。確定申告では土地・建物に関する詳細な情報を入力していくことになるので、用意するのは確認できる項目の多い売買契約書がいいでしょう。

e-Taxでは、不動産の取得費を計算する項目もあります。取得費については、土地・建物をまとめて取得したのか、別々に取得したのかによって取得費の計算は変わります。そのため計算が複雑になることもありますが、e-Taxなら選択形式で進められます。もし相続などで取得費がわからない場合も「取得費を5%に相当する額で計算する」という項目を選べば問題ありません。

また、不動産売却にかかった経費についてもe-Taxに入力していきます。申告できる経費が多ければそれだけ節税できる可能性が高まるので、支払った経費の領収書はできるだけ保管しておくといいでしょう。

e-Taxでは不動産売却の特例も選択形式

不動産売却では、要件を満たすことで適用される特例がいくつかあります。e-Taxでは、入力画面に表示されるので、適用を希望する特例を選択することになります。なお、不動産売却に関する特例については、こちらのコラムにて詳しくご紹介しています。

これらの情報を入力すると、譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】や申告書第三表(分離課税用)という不動産売却に関連する書類が自動的に作成されます。

e-Taxは画面に従って進めていくことで、最終的な金額を自動的に計算してくれます。また、躓きやすい項目ではヘルプボタンがあるので、わからないことがあれば確認しながら進めることができます。パソコンやスマホに抵抗がない人にとっては、多少わからないことがあっても確定申告できるので、便利なサービスだと言えます。

確定申告でのe-Taxの利用方法

不動産売却の確定申告でe-Taxを利用する際には、専用のソフトをインストールし、電子証明書の登録や利用者識別番号を取得しておかなければいけません。

ここではどのようにe-Taxソフトウエアを利用すれば良いのかご説明します。

ソフトウェア利用方法

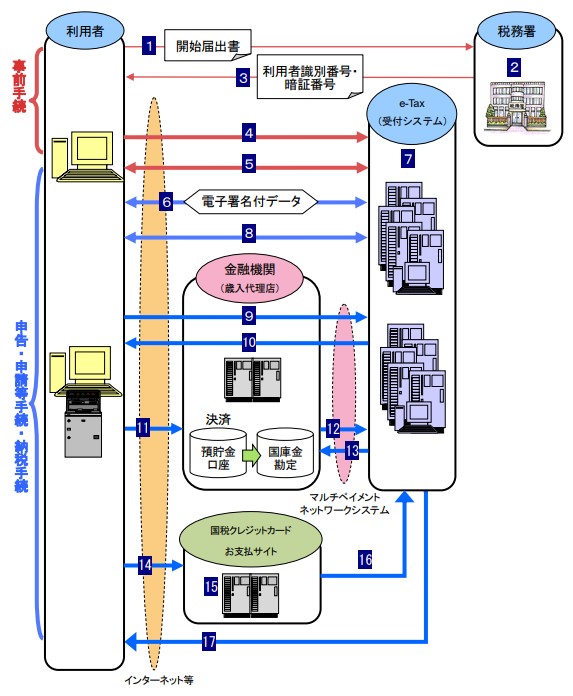

引用元:国税庁、e-Taxソフト操作マニュアル

上記の図は国税庁が発行しているe-Taxソフト操作マニュアルの抜粋になります。電子申請手続きの流れを順に説明すると以下のようになります。

- 利用者は、「電子申告・納税等開始(変更等)届出書」を所轄税務署に提出します。

- 税務署は、利用者の審査、登録を行います。

- 利用者識別番号・暗証番号が発行されます。

- 利用者は、必要に応じてマイナンバーカード方式の利用開始を行います。

- 利用者は、電子証明書を登録します。

- 利用者は、申告・申請等データを作成し、電子署名を付与し、電子証明書を添付して e-Tax(受付システム)に送信します。

- e-Tax(受付システム)は、送信された申告・申請等データの基本的事項(納税者名、住所等)の内容確認を行い、結果を利用者のメッセージボックスへ格納します。

- 利用者は、メッセージボックスで e-Tax(受付システム)から受信した受信通知の確認等を行うことができます。

前述のマイナンバーカード方式では、1-3の手順をスキップすることができます。 以降の手順は納付方法によって異なり、納付方法にはダイレクト納付やインターネットバンキング納付、クレジットカード納付、コンビニ納付などがありますので、e-Taxソフトの指示に沿ってご自身にとって都合のよい納付方法を選択してください。

e-Taxを使った確定申告に必要なもの

不動産売却の確定申告を電子申告であるe-Taxで行うためには、不動産売却の書類のほかに以下のものも用意する必要があります。

- 利用者識別番号と暗証番号(ID・パスワード方式)

- ICカードリーダライタ及び JPKI 利用者ソフト(マイナンバーカード方式)

- 電子証明書

- e-Tax ソフト

- インターネットを利用できる環境

それぞれについてもう少し詳しくご紹介します。

利用者識別番号と暗証番号(ID・パスワード方式)

納税地を所轄する税務署で利用開始のための手続を行うと、税務署から利用者本人に 利用者識別番号と暗証番号が通知されます。利用者識別番号は、利用者本人を識別す るための 16 桁の番号です。

ICカードリーダライタ及び JPKI 利用者ソフト(マイナンバーカード方式)

マイナンバーカードを読み込むための機器であり、正しい操作方法などについては公的個人認証ポータルサイトをご確認ください。

電子証明書

e-Tax ソフトでは申告・申請等データが利用者本人の作成したものであること及びデータの改ざんの有無を確認するため、申告・申請等データに電子署名を付与し、電子証明書を添付する必要があります。

e-Tax ソフト

e-Taxソフト、電子証明書、信頼済みサイト登録ツールはe-Taxのダウンロードコーナーのご利用に当たって、手順②③④からダウンロードしインストールを行ってください。

インターネットを利用できる環境

e-Taxの利用にはインターネットを使用するため動作環境を確認してください。

また税理士による代理申告を行う場合には下記のものも用意する必要があります。

- 税理士等の利用者識別番号、電子証明書

- 納税者本人の利用者識別番号、電子証明書

e-Taxによる電子申告(確定申告)の流れ

e-Taxを使った電子申請の流れは以下のようになります。

| 流れ | 手順 |

|---|---|

| 起動 | e-Taxソフトの起動 |

| Step1:利用者ファイルの作成 | 申告・申請等、帳票、添付書類などすべての情報を利用者ファイルに格納します。 |

| Step2:利用者情報の登録 | はじめにe-Taxソフトを起動させた際に以下の情報を一度だけ登録します。2回目以降の立ち上げにはこの操作は必要なくなります。

|

| Step3:申告・申請等データの作成 | 申告・申請等データを作成し、帳票を編集します。 |

| Step4:納付情報登録依頼の作成 | 電子納税を行う際に必要な「納付区分番号」を取得する必要がある方は、納付情報登録依頼を作成します。 |

| Step5:作成済みデータへの署名 | Step3 で作成した申告・申請等データに電子署名を付与します。 |

| Step6:署名済みデータの送信 | Step5 で電子署名を行った申告・申請等データを送信します。 |

| Step7:受付結果の確認 | 送信されたデータに対して、受付システムにおいて基本的事項を確認し、結果をメッセージボックスに格納します。 |

基本的にe-Taxソフトでは不動産取得の内容についてStep3で申告データを作成していきます。

不動産を売却し所得を得た方は譲渡所得の確定申告を行い、アパート経営などで収入を得た方は不動産取得の各店申告、住宅ローン控除を確定申告で受ける方は住宅借入金等特別控除の確定申告を行ってください。

不動産所得の確定申告に関するよくある質問

- e-Taxとは?

- 譲渡所得にかかる所得税と住民税の確定申告・納税をオンラインで行えるシステムです。

- e-Taxのメリットは?

- 自宅のパソコンで確定申告と納税が完了することです。書類の作成の手間が軽減されるほか、窓口提出よりも手続きが迅速に進みます。

(りびんまっちこらむへんしゅうぶ)

リビンマッチコラムを制作・執筆・編集を行う、リビン・テクノロジーズ株式会社の編集チームです。

難しくてわかりにくい不動産を、誰にでもわかりやすくお伝えするコラムを制作しています。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

離婚で家を財産分与 (27) 老後の住まい (24) 売れないマンション (16) 一括査定サイト (15) 離婚と住宅ローン (13) 海外移住 (11) 訳あり物件 (11) 家の売却 (11) 家の後悔 (10) 不動産高く売る (9) 実家売却 (9) マンション価格推移 (8) マンションの相続 (8) 移住 (7) アパート売却 (7) 不動産会社の選び方 (6) マンション売却の内覧 (6) 家の価値 (6) 離婚と家 (6) 売れない家 (5) お金がない (5) 空き家売却 (5) 離婚準備 (5) 離婚と家売却 (5) 農地売却 (4) 近隣トラブル (4) マンション買取 (4) 家の解体費用 (4) 売れない土地 (3) マンションか戸建てか (3) サブリース (3) イエウール (3) 不動産価格推移 (3) リビンマッチ評判 (2) シンガポール移住 (2)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて