持ち家在住!老後資金はいくらある?本当に必要な生活費とお金の貯め方

世界で1番の長寿国であり超高齢化社会の日本。人生100年時代とも呼ばれるいま、老後資金はいくらあれば安心でしょうか。

日本年金機構によると、国民年金の支給額は月額6万5,075~6万4,816円、厚生年金の支給額は月額22万0,496~21万9,593円と、2021年度から原則0.4%引き下げられています。年金制度が破綻する可能性は低いといわれていますが、もらえる年金額が減っているのは事実です。

本記事では、持ち家ありの方が老後資金をいくら貯めているのか、高齢者の平均支出額をもとにした必要な生活費、老後資金の増やし方を紹介します。

もくじ [非表示]

持ち家在住者は老後資金をいくら貯めてる?

持ち家に住んでいる人たちは、具体的にどのくらいの老後資金を貯めているでしょうか。皆の貯金額がわかると、自分の状況は平均と比べてどうなのかが理解できます。

以下の表は総務省統計局の「家計調査報告(貯蓄・負債編)-2021年(令和3年)平均結果-(二人以上の世帯)」に基づく、2021年における2人世帯以上の貯蓄状況です。

| 区分 | 世帯主の平均年齢(歳) | 平均値の貯蓄額(万円) | 平均値の負債額(万円) |

|---|---|---|---|

| 住宅ローン返済世帯 | 46.5 | 1,057 | 1,793 |

| 住宅ローン返済なし世帯 | 56.2 | 2,101 | 259 |

| 持ち家世帯の平均 | 51.2 | 1,561 | 1,052 |

| 年齢 | 平均値の貯蓄額(万円) | 平均値の負債額(万円) |

|---|---|---|

| 40歳未満 | 726 | 1,366 |

| 40~49歳 | 1,134 | 1,172 |

| 50~59歳 | 1,846 | 692 |

| 60~69歳 | 2,537 | 214 |

| 70歳以上 | 2,318 | 86 |

| 平均 | 1,880※1 | 567 |

| 年収 | 平均値の貯蓄額(万円) | 平均値の負債額(万円) |

|---|---|---|

| 463万円未満 | 789 | 400 |

| 463~606万円 | 995 | 773 |

| 606~759万円 | 1,191 | 882 |

| 759~982万円 | 1,632 | 1,049 |

| 982万円以上 | 2,664 | 1,173 |

| 平均 | 1,454※2 | 856 |

- ※1

- 中央値は1,104万円

- ※2

- 中央値は833万円

表内に出てくる平均値と中央値は、それぞれ次のような意味です。

- 平均値

- 各データの数値を合計し、データの数で割ったもの

- 中央値

- 各データの数値を大きさの順に並べて、ちょうど中央に来る数値

たとえば、平均値は極端に貯蓄が多い世帯があると、その数値に大きく影響を受けます。一方の中央値は極端に大きな数値に影響を受けないため、より実態を表したものといえるでしょう。

ただし、上記で紹介した「家計調査報告(貯蓄・負債編)-2021年(令和3年)平均結果-(二人以上の世帯)」では、一部の数値にしか中央値が掲載されていません。以下で表の詳細を解説します。

持ち家世帯の平均貯蓄額は平均値1,561万円

持ち家世帯全体の平均貯蓄額は、平均値で1,561万円でした。住宅ローン返済世帯の貯蓄額は1,057万円ですが、同時に負債額が1,793万円と貯蓄額を大きく上回っています。

一方の住宅ローン返済なし世帯の貯蓄額は2,101万円と返済世帯の約2倍。負債額は259万円と貯蓄額を大幅に下回っており、住宅ローンの返済が終了すれば、これまでの返済に充てていた分を貯蓄に回せることがわかります。

しかし、全体の平均貯蓄額1,561万円を平均負債額1,052万円で引くと、純資産は509万円です。この数字は平均値のため、より実態を表している中央値の場合はさらに金額が低くなるでしょう。

全年齢の平均貯蓄額は平均値1,880万円・中央値1,104万円

すべての年齢の平均貯蓄額は平均値1,880万円、中央値1,104万円です。50歳未満の世帯では負債額が貯蓄額を上回り、特に40歳未満ではその差が大きくなっています。

住宅ローンをはじめとする、さまざまな負債が重なっていることが原因と考えられるでしょう。また、60歳以上では貯蓄額が2,000万円を超え、老後資金を多く貯めていることがわかります。

勤労者世帯の平均貯蓄額は平均値1,454万円・中央値833万円

現役で働いている世帯全体の平均貯蓄額は平均値1,454万円、中央値833万円です。年収が高くなればなるほど貯蓄額は増えますが、同時に負債額も大きくなっていることがわかります。

しかし、年収が高い世代ほど負債比率が低いため、より多くの純資産を抱えているといえるでしょう。

本当に必要な老後の生活費

上記で解説したように、持ち家世帯全体における純資産は平均値で509万円と少なく、中央値はさらに低くなることが予想できるでしょう。持ち家世帯でも、全体で見るとあまり貯金していないことがわかります。

貯金していない理由には、以下のようにさまざまなものが考えられます。

- 住宅ローンを組んでいる

- 子どもに高額な教育費をかけている

- 若いうちに、お金を使っていろいろ楽しみたい

- いつ命を落とすかはわからないため、生きているうちにお金を使いたい

収入額や家族構成、住宅ローンの有無などによって貯蓄できる状況は異なりますが、まったく貯金がないのは危険です。

「病気になったけれども、入院費を支払えない」「自然災害で住宅が被災した」など、さまざまなリスクに対応できなくなるでしょう。そのため、万が一の状況に備えて、ある程度は貯蓄していく必要があります。

老後を安心して過ごすためには、実際にどのくらいの生活費が必要なのでしょうか。以下は総務省統計局が発表した「総世帯及び単身世帯の家計収支」による、2021年における1カ月の平均支出額です。

| 項目 | 65歳以上の夫婦のみの無職世帯(円) | 65歳以上の単身無職世帯(円) |

|---|---|---|

| 食料 | 6万5,789 | 3万6,322 |

| 住居 | 1万6,498 | 1万3,090 |

| 光熱・水道 | 1万9,496 | 1万2,610 |

| 家具・家事用品 | 1万434 | 5,077 |

| 被服及び履物 | 5,041 | 2,940 |

| 保健医療 | 1万6,163 | 8,429 |

| 交通・通信 | 2万5,232 | 1万2,213 |

| 教育 | 2 | 0 |

| 教養娯楽 | 1万9,239 | 1万2,609 |

| その他の消費支出(諸雑費、交際費、仕送り金) | 4万6,542 | 2万9,185 |

| 合計 | 22万4,436 | 13万2,476 |

※65歳以上の単身無職世帯の食料~その他の消費支出までの項目を足すと、13万2,475円です。合計より1円安いですが、元の資料に沿ってそのまま掲載しています。

以下で表が示している詳細を見ていきましょう。

夫婦のみは単身より一人あたりの支出を抑えられる

夫婦のみ世帯の平均消費支出額は、月22万4,436円です。単身世帯は13万2,476円のため、一人あたりの支出額は少なく抑えられています。

たとえば、一度に2人分の食事を作ったり、同じ部屋で生活したりすると、ガス代・水道代・電気代などを抑えられるためです。

住居費は持ち家・賃貸や都市部・地方によって異なる

上記で紹介した表は、持ち家世帯に限定されていません。賃貸住宅に住んでいる高齢者も含まれています。

住居費は持ち家・賃貸住宅かどうか、都市部・地方かどうかによって金額が変わります。

90歳までに必要な費用は3,900万円~6,500万円以上

90歳まで生きるつもりはない!という人もいるでしょうが、WHO(世界保健機関)の「World health statistics 2022– Monitoring health for the SDGs」(2022年版の世界保健統計)によると、2019年度の日本の平均寿命は男性が81.5歳、女性が86.4歳、男女平均で84.3歳と、WHO加盟国194カ国のうち1位です。人生100年時代ともいわれる昨今は、長く生きるつもりで老後資金を貯めておいたほうが安心です。

65歳を起点とし、25年後の90歳までに必要となる費用は夫婦のみ世帯で6,733万800円、単身世帯で3,974万2,800円です(1カ月の支出合計額×12カ月×25年で計算)。

もちろん具体的な生活スタイルや毎月支出額はそれぞれで異なりますが、ひとつの参考となるでしょう。

老後資金の増やし方

65歳から90歳までの25年間に必要となる資金の平均額は、3,900万円~6,500万円以上と高額です。毎月の年金でまかなえればよいですが、実際には難しい人が多いかもしれません。

そのため、老後資金はあればあるほど安心です。もし「老後資金が足りないかも」と感じたら、次で紹介する方法をとってみましょう。

働いて収入を得る

定年退職後も元気なうちは、できるだけ長く働きましょう。働いた分だけ毎月収入を得られ、老後資金を確実に増やせます。

ポイントはからだに無理をかけず、のんびりと働ける仕事を選ぶことです。自分のペースで働ける仕事なら収入アップだけでなく、精神面・健康面にもプラスの効果が期待できます。

資産運用する

岸田文雄首相が「資産運用立国」を宣言したとして、2023年7月10日Twitter(ツイッター)でトレンド入りするなど話題となりました。

岸田政権の「資産運用立国宣言」は結局、「年金はいよいよ払えそうもないんで、今後は各自が投資をして老後に備えてね」という政府による責任放棄の宣言だろう。先行き年金廃止すら考えているのではないか。人口減少はむしろ加速する。本来、税財源投入による最低保障年金を検討すべき時。全てが真逆。

— 小沢一郎(事務所) (@ozawa_jimusho) July 10, 2023

いまある資産を運用して、老後資金を増やす方法として政府が資産運用を推奨しているのです。ただし、リスクの高いものへ投資すると、大切な老後資金を大きく減らしてしまうかもしれません。

そのため、特に初心者はできるだけリスクを抑えて着実に増やせるものを選びましょう。たとえば、以下のようなものがあります。

- 一般NISA、つみたてNISA

- 新NISA

- iDeCo(個人型確定拠出年金)

- 個人年金保険

それぞれで主な特徴やおすすめできる対象者が異なるため、細かく比較して検討してみるとよいでしょう。

一般NISA、つみたてNISA

一般NISA、つみたてNISAは、金融商品への課税が毎年一定額の範囲で免除される制度です。通常、株式の売買や投資信託の購入から得た利益には約20%の税金がかかります。しかし、つみたてNISAや一般NISAの口座は非課税ですから、利益の100%を受け取れます。

つみたてNISAは、非課税保有期間が20年で投資信託が対象商品の、長期の積立・分散を支援する制度です。一方、一般NISAは非課税保有期間が5年、株式や投資信託などが対象の制度です。

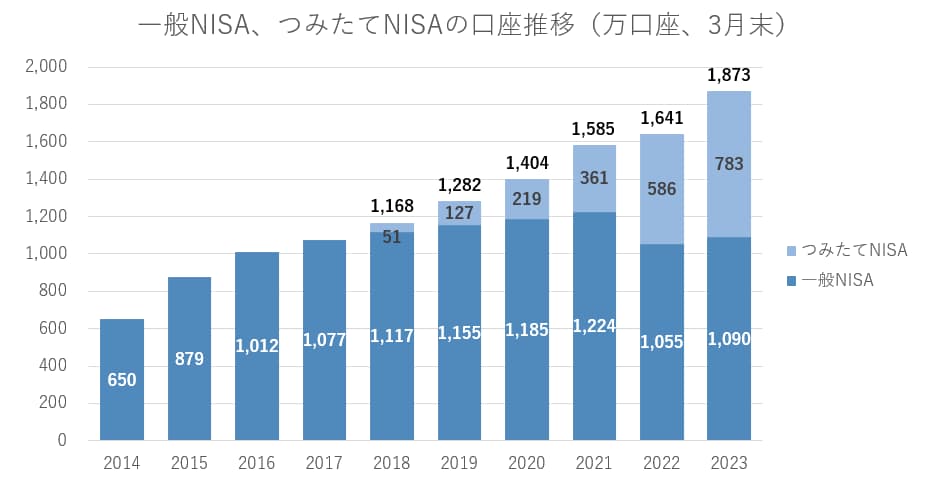

金融庁の公表データによると、つみたてNISA、一般NISAの口座数は以下のように推移しています。また、2023年3月末時点の買付額は、一般NISAが約28兆円、つみたてNISAが約3兆円です。

2014~2023年の一般NISA、つみたてNISAの口座推移

参考:金融庁「NISA・ジュニアNISA利用状況調査」

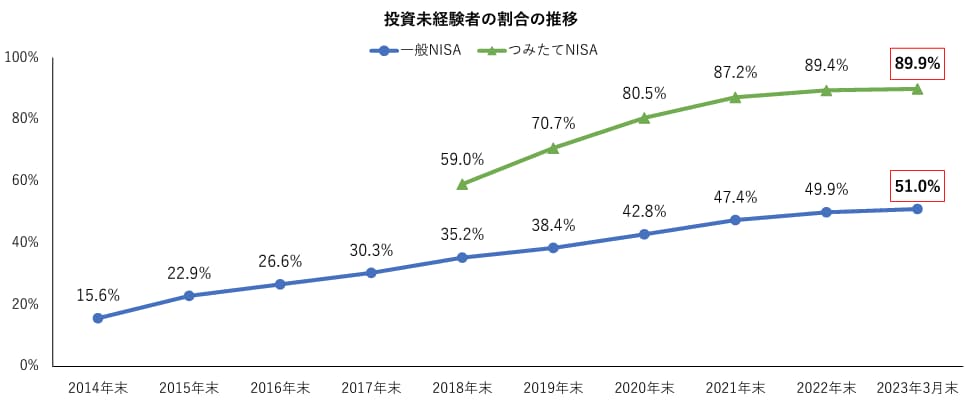

さらに、日本証券業協会がまとめた全証券会社を対象とした調査では、つみたてNISAの利用者の約90%が投資未経験者と報告されています。

2014年末~2023年3月末の投資未経験者が一般NISA、つみたてNISAを始めた割合の推移

画像引用:日本証券業協会「投資未経験者の割合【全証券会社対象】)」

長期投資に適した投資信託として、つみたてNISAは金融庁が対象商品として選定しています。初心者でも始めやすいということで、投資未経験者の利用が広がっているのでしょう。

長期投資で大事なのは、市場の変動に左右されず投資し続けることです。2016年からNISAをしていた人の体験談を以下に紹介しますので、参考にしてください。

「2020年前半、新型コロナウイルス感染拡大の影響で株式市場が約30%下がりました。3月までは我慢していたのですが、4月に緊急事態宣言が出て怖くなり、感染拡大前までに買付けていたNISA残高の半分以上を売却してしまいました。

その後、意に反して株式市場は上昇の一途、残したNISA残高はほぼ2倍になっていて、売却したことが本当に悔やまれます。今後は、長期のリターンを信じて投資を継続すると、心に決めています。」

新NISA

2024年1月に、つみたてNISAまたは一般NISAの制度を大幅に拡充した新NISAが導入される運びとなりました。

新NISAにはつみたて投資枠と成長投資枠があり、以下の対応関係になっています。

- つみたてNISA⇒つみたて投資枠

- 一般NISA⇒成長投資枠

| 項目 | 新NISA | つみたてNISAまたは一般NISA |

|---|---|---|

| 非課税保有期間 | 無期限 |

|

| 年間投資枠 |

|

|

| 総枠の非課税保有限度額 | 両方の枠合計で1,800万円(成長投資枠は、1,200万円が上限) |

|

| 口座開設期間 | 恒久的に口座開設可能 | 2023年末まで |

| その他 | つみたて投資枠、成長投資枠の併用可能 | つみたてNISA、一般NISAどちらか一方の選択制 |

新NISAのつみたて投資枠では、つみたてNISAと同じ対象商品に積立ができます。成長投資枠の対象となる商品は、投資信託協会が取りまとめています。

なお、新NISAはつみたてNISAまたは一般NISAとは別制度です。つみたてNISAまたは一般NISA口座で行った投資の非課税期間は、変わらずそのままです。

また、つみたてNISAや一般NISAで残高があっても、新NISAの非課税保有限度額への影響はありません。

iDeCo(個人型確定拠出年金)

iDeCoは私的年金の制度です。任意の加入で加入者は、毎月の掛金拠出額と投資商品を自分で決めて運用します。

選べる投資商品は、iDeCoを取り扱う金融機関によって異なります。どの金融機関でiDeCoを始めるかは、慎重に検討して決めましょう。

iDeCoの加入資格を得るには一定の加入条件を満たす必要があり、毎月の掛金にはそれぞれが属している加入区分に応じた上限が定められています。この加入資格と加入区分のルールは、やや複雑です。

自分に加入資格があるか、また自分がどの加入区分に属しているかは、厚生労働省の公表資料を、よく確認しましょう。

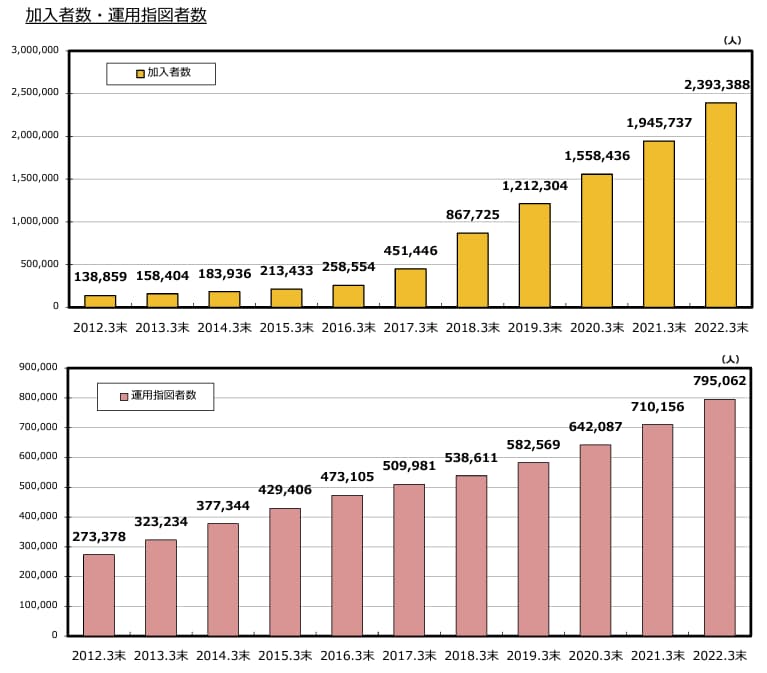

厚生労働省の「確定拠出年⾦統計資料(2022年3月末)」によると、2022年3月末時点の加入者(掛金を毎月払い、運用もしている人)と運用指図者(掛金を払わず、運用だけをしている人)の人数は毎年増加しています。

2021年3月末~2022年3月末のiDeCoの加入者数と運用者数の推移

画像引用:厚生労働省「確定拠出年⾦統計資料(2022年3月末)」

iDeCoのメリットとデメリットを以下の表にまとめましたので、参考にしてください。

| メリット | デメリット |

|---|---|

|

|

なお、iDeCoは年金の制度ですから、国民年金や厚生年金と同様に掛金全額が所得控除の対象になります。その代わり、年金もしくは退職金として受け取る際に、課税されるケースがあります。つみたてNISA、一般NISA、新NISAでは、残高売却後の現金を受け取る際には課税されませんが、もともと課税後の所得を投資しています。単純に比較はできませんので、注意しましょう。

個人年金保険

個人年金保険は、保険会社と契約する貯蓄型の保険です。保険料を契約時に決めた年齢まで払い込むと、その後、年金もしくは一時金を受け取れます。公的年金だけではまかないきれない老後の資金を補う仕組みとして、1960年から販売されている商品です。

個人年金保険は、大きく分けると以下の「定額年金」と「変額年金」に分類できます。

- 定額年金

- 契約時に定められる予定利率によって、保険料が決まる商品です。受け取れる年金金額は、加入したときに決まります。日本円よりも金利が高い外貨を利用した、保険料の支払と年金の受取が双方とも外貨建てになる、「外貨建て定額年金」もあります。

- 変額年金

- 払い込んだ保険料を保険会社が株式や債券で運用し、その運用実績に応じた年金額を受け取る商品です。

生命保険協会の「生命保険事業概況」によると、2023年3月末時点における定額年金の契約件数は約1,800万件で2019年3月末時点と比べ約7%減少しています。一方、2019年3月末~2023年3月末の変額年金の契約件数はほぼ横ばいとなっており、2023年3月末における変額年金の契約件数は約200万件でした。

定額年金と変額年金のメリットとデメリットは、以下のとおりです。

| メリットとデメリット | 定額年金 | 変額年金 |

|---|---|---|

| メリット |

|

|

| デメリット |

|

元本割れのリスクがある |

|

||

元本を増やす方法を検討する

資産運用するといっても、投資する額がなければ運用できません。毎月100円ずつ投資するのと3万円ずつ投資するのでは、成功時の報酬額も大きく異なります。

また、投資できる額が多いほど多くのリターンを得られる可能性があるからといって、無理して投資して生活が苦しくなれば本末転倒です。資産運用はあくまで投資であり、政府が推奨しているからといって確実に元本分を回収できるとも言い切れません。

まずは元本、つまり投資できる手持ち資金を十分に得てから資産運用しましょう。手持ち資金を増やす方法として、子どもが独立し持て余した家を売却する方法があります。将来、子どもが持ち家に住まないなら、「資産価値が落ちないうちに売却して、そのお金を資産運用の資金や老後資金に充ててしまおう」という考えです。

高齢になったとき、子どもから遠く離れた戸建てに夫婦2人、もしくは1人だけで住むのは不安でしょう。何かあったとき気づいてもらいにくいですし、足腰が弱くなったからだで広い家の掃除や庭の手入れは大変です。

もっとも、相続で子どもがその家に住むなら別の方法を考えたほうがよいですが、そうでない場合、いずれその持ち家は子どもが売却したり解体したりする必要があります。

誰も住まなくなり特定空き家に指定されると、通常より多くの固定資産税などを支払う必要があるためです。自分の代で持ち家を現金化しておくことは、子どもにとっても将来の負担が少なくなる方法です。

子どもが独立し高齢になったのをきっかけに持ち家を売却し、そのお金で資産運用するのはいかがでしょうか。サービス付き高齢者住宅に入居したり、セカンドライフとして田舎や海外など住みたかった町へ移住したりと、定年後の暮らしを充実させるのもよいでしょう。

「長年住んでいた思い出の家なんだから、簡単に手放せない」そんな方は、持ち家を売ったらいくらになるのか査定価格を確認してみましょう。査定される方のほとんどは、売却前提ではなく「いくらくらいかな。金額によっては売却もいいかも」といった考えの持ち主です。

持ち家を売却することで、資産運用や老後資金に充てられるだけでなく、住環境やライフスタイルを変えるチャンスも得られます。また、持ち家の維持管理や固定資産税などの負担もなくなります。

不動産市場は常に変動しています。老後資金が心配な方は査定価格を確認し、高値で売れそうなら売却を検討してみましょう。査定価格はあくまで目安ですが、自分の持ち家の価値を知ることで、老後資金の計画に役立ちます。

計画で大切なのは何を老後資金にし、そのお金でどのように老後を楽しむかです。楽しい老後生活の準備として、持ち家の査定価格を確認しておきましょう。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

離婚で家を財産分与 (26) 老後の住まい (22) 一括査定サイト (15) 売れないマンション (13) 海外移住 (11) 訳あり物件 (11) 離婚と住宅ローン (11) 家の売却 (9) 不動産高く売る (8) マンション価格推移 (8) 実家売却 (8) マンションの相続 (8) 家の後悔 (8) 移住 (7) 不動産会社の選び方 (6) マンション売却の内覧 (6) 離婚と家 (6) 売れない家 (5) 空き家売却 (5) 家の価値 (5) 離婚準備 (5) 離婚と家売却 (5) 農地売却 (4) お金がない (4) マンション買取 (4) 家の解体費用 (4) 売れない土地 (3) マンションか戸建てか (3) サブリース (3) イエウール (3) 近隣トラブル (3) 不動産価格推移 (3) リビンマッチ評判 (2) シンガポール移住 (2) アパート売却 (2)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて